2025年成熟制程:价格承压,产能提升6%

TrendForce 称,得益于中国国内 IC 替代政策,中国代工厂将在 2025 年推动大部分成熟工艺产能增长。该市场研究公司估计,尽管定价压力仍将持续,但全球前十大成熟工艺代工厂的产能将在 2025 年增长 6%。

TrendForce 指出,先进制程与成熟制程需求呈现明显分化,在 AI 服务器、PC/笔记本 HPC 芯片与新智能手机 SoC 的带动下,5/4nm 与 3nm 节点产能利用率将在 2024 年底达到满负荷状态;反观 28nm 以上的成熟节点,其复苏态势则较为温和。具体而言,今年下半年平均产能利用率相较于上半年仅提升 5%至 10%,这种鲜明的对比凸显出了两种制程在市场需求上的巨大差异。

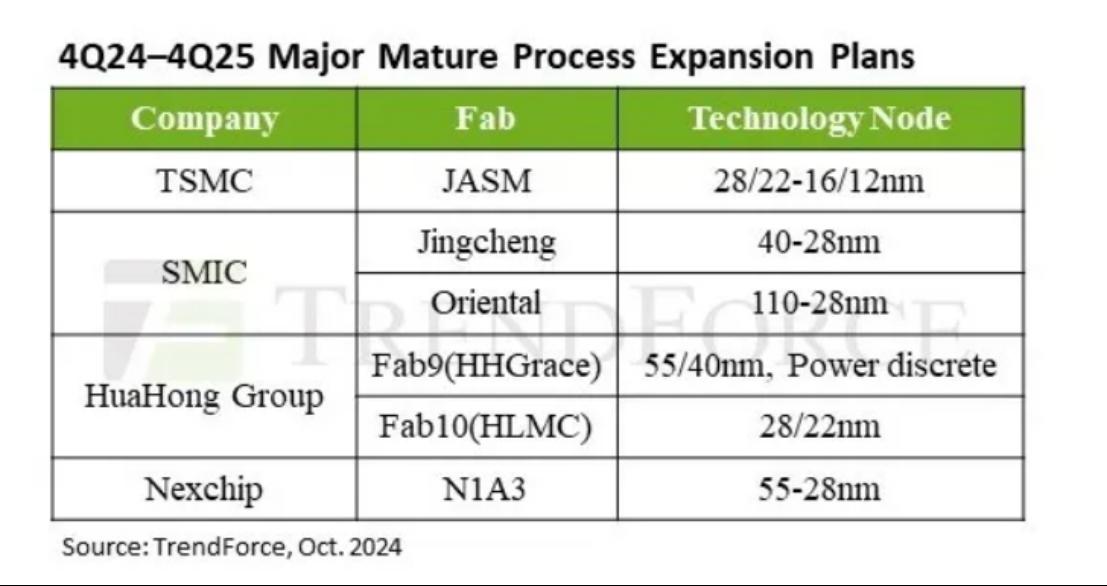

确保区域产能已经成为当前半导体产业发展的一个关键问题。在全球化的产业环境中,这一问题愈发凸显其重要性。尤其是考虑到许多终端产品和应用在进行外围 IC 生产时,依然持续依赖成熟工艺,而国际因素的复杂变化进一步推动了供应链朝着多元化的方向发展。2025 年的主要产能扩张计划其中包括台积电位于日本熊本的 JASM 晶圆厂,此外,中芯国际位于临港(上海)的晶圆厂、华虹集团的 Fab9 和 Fab10,以及晶圆代工的 N1A3 也都在产能扩张的计划之列。

从市场需求端来看,智能手机、PC/笔记本电脑和服务器市场(包括通用服务器和 AI 服务器)的出货量预计将在 2025 年迎来复苏,并实现同比增长,这对于整个半导体产业链来说是一个积极的信号。同时,汽车和工业控制行业也有着令人期待的发展趋势。在 2024 年完成库存调整后,预计这两个行业的需求将逐渐复苏,从而为成熟工艺产能的利用率提供有力的支持。

然而,当前全球经济前景依然存在诸多不确定性,复苏进程也受到各种忧虑因素的影响。在这种大环境下,终端品牌与上游客户在下单时都表现得较为谨慎。这种谨慎态度直接导致成熟制程订单的短期可见度仅有一个季度,使得 2025 年的前景变得不明朗。不过,TrendForce 预估,明年全球十大晶圆厂成熟制程产能利用率将小幅提升至 75%以上。

TrendForce 称,随着中国新产能投产,预计到 2025 年底,中国晶圆代工厂在前 10 大成熟工艺产能中的份额将超过 25%。增幅最高的将是 28/22nm 产能。中国晶圆代工厂也在推进其特殊工艺技术,尤其是 HV 平台预计将处于领先地位,而 28nm 已于 2024 年投入量产。

展望 2025 年的整体定价趋势,由于平均产能利用率仍低于 80%,且新产能仍需订单才能满足,成熟工艺定价预计将继续承压。然而,由于持续的本地化努力以及上游客户需要确保中国国内产能,中国代工厂可能会发挥更大的定价杠杆作用。这可能有助于缓解成熟工艺定价的部分下行压力,有可能在 2024 年下半年出现调整后稳定价格,并造成供需之间的定价僵局。

世界先进目前正推动首座12英寸厂建置,并持续扩充8英寸,其中12英厂总投资约78亿美元,预计2027年开始量产,在首座晶圆厂成功量产后,世界先进公司及恩智浦半导体将考虑建造第二座晶圆厂。

在联电这边,由于受到国际因素的影响,转单所带来的效益将会持续产生作用。具体细分到各个应用领域来看,汽车与工业用半导体在短期内的表现相对较弱,不过从中长期的角度来讲,依然是呈增长态势的。而通讯和消费性品类的发展前景相较于上半年而言会有所好转,就目前的情况来判断,联电第四季度的营收情况将会和第三季度比较接近。

联电自身对于2024年秉持着审慎乐观的态度,预估半导体产值在年度层面能够实现4%到6%的增长,晶圆代工产值的年增长率会达到11%到13%,成熟制程方面则会保持持平状态。

再看力积电方面,展望后市发展,总经理朱宪国曾经提到,目前客户整体在投片方面的态度较为保守,尤其是涉及驱动IC相关的业务所面临的压力比较大,所以第四季度整体的投片情况也会相对比较谨慎。

不过,朱宪国还是比较看好力积电的发展前景的。力积电是一家能够同时生产记忆体和逻辑晶圆的企业,并且已经投入到了2.5D/3D产品的研发工作当中,通过这种研发,可以将逻辑晶片和记忆体进行堆叠,从而满足边缘装置对于AI的相关需求。

本文转自媒体报道或网络平台,系作者个人立场或观点。我方转载仅为分享,不代表我方赞成或认同。若来源标注错误或侵犯了您的合法权益,请及时联系客服,我们作为中立的平台服务者将及时更正、删除或依法处理。